- Published on

変動金利か固定金利か、積立投資や金利高騰リスクのヘッジ方法も踏まえて考察してみた

住宅ローンの変動金利が上がる対策を、様々なシナリオを考えつつ固定金利への切り替え以外で銀行ETF(1615)やJGB先物ダブルインバETF(2251)でリスクヘッジできるか考えてみました。

2024-07-27追記

『金利が上がっても、 住宅ローンは「変動」で借りなさい――1時間でわかる「新時代のお金の常識」』を読んでみたが当記事の概要は内包しており、かつ多様な側面をカバーされており学びになった。

変動金利の魅力とリスク

2024年7月現在の金利は三井住友銀行のHPでは以下のようになっています。

- 変動金利型 年 0.475%

- 固定10年 年 1.75% ~

- 20年超~35年以内 年 2.67% ~

※フラット35と比べると大分差がありますが、1億円の借り入れはできないし、厳しめの環境で考察したいので、不採用にしてます。

わかりやすく1億円の住宅ローンを組むとすると、初年度の金利負担(つまり負担が最大の年)は変動なら47.5万、固定なら267万となり219.5万円の差が発生します。Googleスプレッドシートで毎月の返済額と、それに420(35年×12ヶ月)をかけて総額を計算してみます。リノシーさん提供のスプシを参考にさせていただきました。(元利均等です。例: =ABS(PMT((0.0267)/12,420,100000000)))

- 0.475%の場合

- 毎月258,482円

- 総額108,562,464円

- 2.67%の場合

- 毎月366,671円

- 総額154,002,117円

総額の支払い差額は45,439,653円であり、元金1億の5割弱にも相当すると思うと非常に大きく感じます。一方で、安易な概算ですが35年で割ると、毎年の金利負担の差額はならして1,298,275円であり、元金1億に対して差額は1.29%です。毎年2%以上の金利差があるローンを組んでいるので、これは直感より少なく感じますね。

これより、以下を考察していきます。

- 変動金利が結局35年間変わらない時、固定金利を選んだ人の損失を相殺できる投資額はいくらか

- 固定金利にせず変動金利で浮いた金額で積み立てるとどうなるか

- 変動金利が固定金利以上に大きく上がるとき

- インフレが起きている時

- インフレが起きていない時

変動金利が結局35年間変わらない時、固定金利を選んだ人の損失を相殺できる投資額はいくらか

総額約15400万円の支払いを10856万円の支払いと同等の負担にするには差額の4543万円を投資益で稼ぐ必要があります。平均利回りそれぞれ2%〜9%の間で、元手がいくら必要か計算すると以下のようになります。

元手をx、年間収益率をyと与えられるものとしてx*y^35 = 4543 + xを満たすxを求める。式変形してx = 4543/(y^35-1)。

- y=1.02% => y^35=2.0 => x=4544

- y=1.03% => y^35=2.8 => x=2505

- y=1.04% => y^35=3.9 => x=1542

- y=1.05% => y^35=5.5 => x=1006

- y=1.06% => y^35=7.7 => x=679

- y=1.07% => y^35=10.7 => x=469

- y=1.08% => y^35=14.8 => x=330

- y=1.09% => y^35=20.4 => x=234

株100%のポートフォリオなら年率6%くらいとみるのが妥当でしょうか。そうなると1億の住宅ローンを変動か固定にするかというリスク・リターンの議論はリターンの基準では679万の株式投資と同程度という結果になります。期待リターンとしては同じなので、どちらのリスクを小さいとみるかですね。暴論ですが大雑把に言い換えると個人的に恐れている金利急騰により収入で債務返済ができなくなる自己破産&人生詰みパターンを、借り入れ時点で679万払い込めばヘッジできるということになります。

なお言うまでもなく、毎月の返済の増分を株式の元手からは充当していない試算である前提には注意が必要です。一般論として、月25万なら払えても36万は払えないという家計シナリオは大いにありそう。なので自己資金で679万を持つことはもちろん、更に余裕のある収入または取崩し用の資産があればアクセスできる手段になりそうです。

固定金利にせず変動金利にして浮いた金額で積み立てるとどうなるか

別の考え方として、固定金利でなく変動金利にしたら捻出できる余剰資金で積立投資をしたらどうなるかという視点も、固定金利vs変動金利の議論を考える上では大事です。

毎月の差額を10万円として、巷の積立シュミレーションをしてみると衝撃でした。14049万円です。内訳は累積の積立元本4200万円と投資益9849万円です。冒頭で計算した変動金利は固定金利に対して累積で4543万円を節約できることに加えて、積み立てた資産14049万円まで加えると、差額の合計は18592万円となります。

ここまで変動金利から付随的に得られる期待リターンが大きいと、家計的に支払い能力があるから固定金利にするのではなく、一億円の金利リスクをリスクテイクしないことで失ってしまう、この収益機会を逃すことは真剣に向き合う必要がありそうです。

変動金利が固定金利以上に大きく上がるとき、そしてインフレが起きている時

基準となる2%を超えるインフレ以上の、家計が苦しむインフレ、または過熱した経済を冷ますために金利を上げてインフレ抑制する、というシナリオを想定しています。

この場合では有価証券・不動産価格も上がるので、変動金利が上がっても資産価値には実ダメージはなさそうです。しかし金利上昇により返済負担が増えるので、極端な金利暴騰などが仮に起きたら、有価証券を取り崩して充当しないといけない、というリスクはありそうです。とはいえそれは住宅ローンでレバレッジをかけてるポートフォリオ全体を高値圏で少しづつ手仕舞うともいえるので、良いシナリオといっても差し支えなさそう。(ポートフォリオが住宅に偏りますが)レバレッジをかけて投資している以上、インフレは歓迎すべきシナリオであり、しかしそれが加速すると金利が後追いで上がってしまうのは不可避です。

変動金利が固定金利以上に大きく上がるとき、しかしインフレが起きていない時

不況では金利は下がりますし、好景気であっても政府債務のGDP比が異常に大きい日本において、インフレも起きていないのに金利だけ上がることは財政を致命的に痛め、インフレも起こせず政府債務の圧縮もできなくなるため、このシナリオは誰にもメリットがなく非常に考えにくいと思います。しかし、もし起きるとなると、上記の金利負担増のリスクに加え、もしデフレなら資産価値が経年劣化以上に下がることもありえます。デフレで有価証券まで下がると、このときに金利負担増への対応で有価証券を取り崩して充当するのは安値で手放すことであり、ワーストシナリオです。少なくてもこのワーストシナリオ回避のため、金利と正の相関をする金利敏感株式にするか、不況の対応としてヘルスケアなど相関性の低い株式比率を厚めにしておいて、せめて儲けてから取り崩せるようにポートフォリオを設計して備える必要がありそうです。

ありがちな景気のサイクルと投資資産の相性のまとめ

上述のリスクシナリオを、想定される景気のサイクルに合わせてみます。

- 金利据え置き・インフレ → 上昇相場かつ変動金利にはベストシナリオ

- 金利引き上げ・インフレ → 上昇相場だが変動金利の旨味低下。ベストシナリオの後に高確率で起きる。

- 金利引き上げ・デフレ → バブルが弾けて不況入り。ワーストシナリオ。起きにくいか、起きても金利が下がるのは早いので短期。変動金利ならイエローカード。買い増せたらベストだが、どうしても何か手放すなら金利高騰に備えて仕込んで儲かった株から

- 金利下落・デフレ → 金利負担は落ち着く。この不況の期間に積立投資ができているかが将来致命的な収益差になる。

- 金利据え置きになってから、好景気&インフレで1に戻る

銀行ETF(1615)で金利高騰に備える

上述の株式投資年6%リターンならばヘッジできるのはその通りですが、金利高騰時に儲かる銘柄選定をしておけば、ポートフォリオ全体のボラをさらに効率よく相殺することができそうです。

超低金利で地銀が経営を維持できず統合を重ねるニュースがあるとおり、逆に金利が高ければ銀行は儲かります(融資と預金の利ざやで得られる利益以上に金利高騰で自己勘定の債券投資で大損する逆パターンもあるので注意)。そのため住宅ローンを組む場合、それも変動金利で組む場合は特に銀行ETF(1615)の保有・積立を検討したいと思いました。

金利はグローバルでも年単位で遅行しつつも相関するので、どうしても米国投資も兼ねたい人はiシェアーズ グローバル金融 ETFとかでしょうか。ボラの相殺効果はかなり薄くなりそうですが。

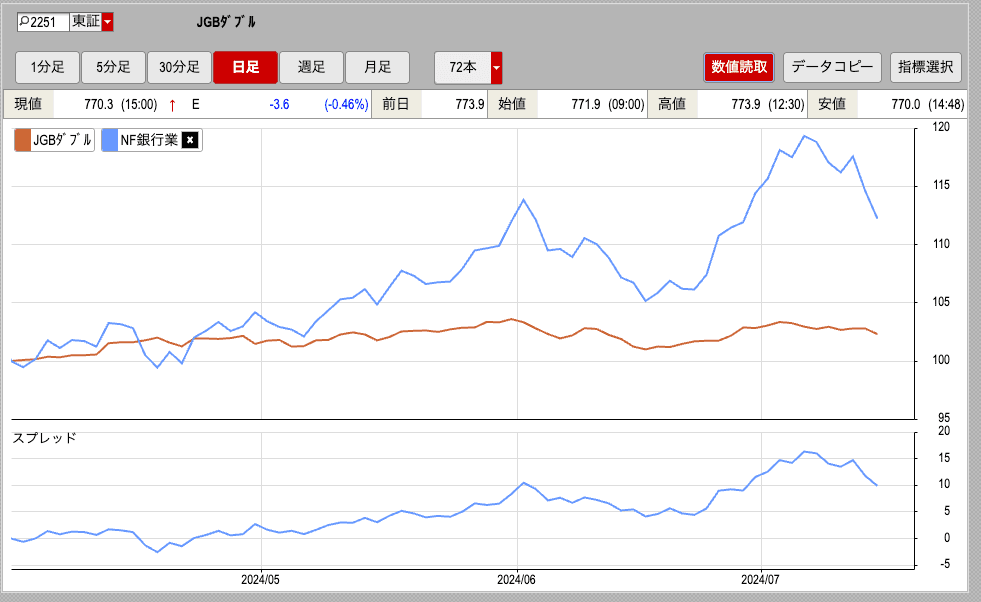

また、今回の金利急騰リスクヘッジをしたい目的ではJGB先物ダブルインバETF(2251)はピッタリの商品特性ですが、インバースなので期待リターンがマイナス、かつレバレッジ型なので日々の価格変動が不利に働くという、短期投資用途過ぎる商品なので、長期の住宅ローンのヘッジには不向きとして見送りたいと思います。2つのETFを見比べても、値動きは相関しているので、やはり銀行ETFで金利のヘッジはできそうです。

折衷案で10年固定金利で10年住んでから売るか考える戦略

半投半住という言葉が生まれる事自体が、バブルを象徴するような気がして使いたくないのですが、変動金利は怖い、しかし35年固定では金利負担で失う収益機会が高すぎる場合には、この言葉通り投資とも考えて、10年固定金利にして購入してから、10年後に売却の検討も視野に入れておくのも良さそうです。

変動金利との差が少なく積立投資をする余剰資金を増やすことができます。もしも更新時に金利が高く支払いに窮するシナリオでは、売却して実質的な投資益を得てからダウンサイズした住居に引っ越す戦略になります。(賃貸より安上がりに住めたら損しても勝ちなので「実質」としています。)

金利の上昇、インフレ、物件の資産価値の高さの3点全てを見込んでいるなら、こういった割り切りも最適な戦略となりそうです。